[fusion_builder_container hundred_percent="no" equal_height_columns="no" hide_on_mobile="small-visibility,medium-visibility,large-visibility" background_position="center center" background_repeat="no-repeat" fade="no" background_parallax="none" parallax_speed="0.3" video_aspect_ratio="16:9" video_loop="yes" video_mute="yes" overlay_opacity="0.5" border_style="solid"][fusion_builder_row][fusion_builder_column type="1_1" layout="1_1" background_position="left top" background_color="" border_size="" border_color="" border_style="solid" border_position="all" spacing="yes" background_image="" background_repeat="no-repeat" padding="" margin_top="0px" margin_bottom="0px" class="" id="" animation_type="" animation_speed="0.3" animation_direction="left" hide_on_mobile="small-visibility,medium-visibility,large-visibility" center_content="no" last="no" min_height="" hover_type="none" link=""][fusion_text]

בשבוע שעבר קיבלתי שיחת טלפון שנשמע פחות או יותר כך:

"הי בארי,

אנחנו בדרך לחתום על משכנתא בבנק מחר,

רק רצינו לבדוק איתך שהמשכנתא שהציעו לנו היא בסדר"

ביקשתי מהם להקריא לי בטלפון את התמהיל שהם קיבלו.

זה התמהיל שהם סיפרו לי עליו:

לפני שמתחילים: בואו נסביר מה רואים כאן [מי שמבין יכול לדלג על הפסקה הזו]

בתמהיל הזה יש ארבעה מסלולים :

- משתנה צמודה (מ"צ) – ריבית שמשתנה כל 5 שנים, וצמודה למדד המחירים לצרכן. בדרך כלל זה מסלול מאוד רווחי לבנקים, ולכן תראו אותו ממליצים אותו הרבה. מאידך, לרוב מדובר במסלול שיוצא הרבה יותר יקר לאורך זמן. (בעתיד אסביר על זה לעומק). התקופה שלה היא המקסימלית – שלושים שנים.

- ריבית פריים – ריבית שמושפעת מריבית בנק ישראל. כאשר ריבית בנק ישראל גם זו עולה ולהיפך. נחשב למסלול הכי זול, אבל גם הכי מסוכן. בנק ישראל מגביל את חלק המשכנתא במסלול פריים לשליש מהמשכנתא, אבל בנקים מגבילים אפילו יותר מזה, ולרוב לא אוהבים לתת יותר מ-30%.

- ריבית קבועה צמודה (ק"צ) – אמנם הריבית לא משתנה, אבל הקרן צמודה למדד המחירים לצרכן, וההחזרים החודשיים החודשיים יעלו יחד עם המדד

- ריבית קבועה לא צמודה (קל"צ) – הריבית הכי יציבה ופשוטה שיש – שום דבר לא ישנה את ההחזר החודשי. אפשר לדעת מה יהיה עם המסלול הזה מהיום הראשון.

אז מה הבעיה?

התמהיל הזה גם יקר וגם גרוע.

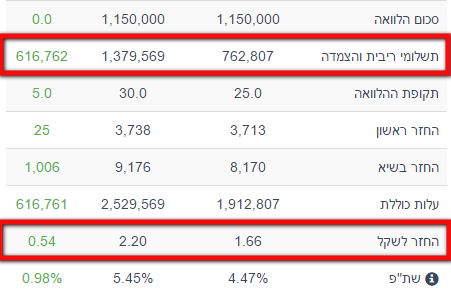

כמה יקר? על משכנתא של 1,150,000 הם היו צפויים לשלם כ- 1,380,000 ש"ח נוספים לבנק על פני התקופה. סה"כ – קצת יותר משניים וחצי מיליון שקלים.

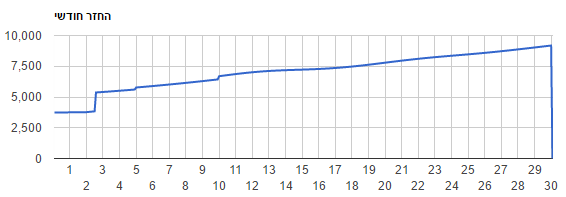

ככה נראה גרף התשלום לבנק על פני תקופת המשכנתא:

מדובר במשכנתא יקרה עם החזר חודשי גבוה, שנמשך לאורך שלושים שנה!

העובדה שהמשכנתא נלקחה לתקופה כל ארוכה, ושחלקים כל כך גדולים שלה צמודים למדד המחירים לצרכן, מובילה לתשלום מאוד גבוה לאורך הרבה מאוד שנים.

הנה מה שעשיתי בנידון:

שלושה דברים – שיפור של הריביות, שיפור של התמהיל וקיצור תקופת המשכנתא.

זה התמהיל שבסוף אישרנו להם:

מה ההבדלים בין התמהילים?

שינוי של התמהיל:

- סילקתי את הריבית הקבועה צמודה. נכון להיום זה מסלול יקר, ולא מאוד משתלם.

- הקטנתי את החלק של הריבית המשתנה הצמודה (מסלול עוד יותר יקר ולא משתלם, אבל צריך להשתמש בו).

- הגדלתי את הפריים ואת הריבית הקבועה לא צמודה.

קיצור תקופות:

- קיצרתי את המשכנתא לעשרים עד עשרים וחמש שנים. דמיינו שהלוואה היא בעצם שכירות של כסף. ככל שנשכור אותו לתקופה יותר ארוכה נשלם יותר בסוף.

פה חשוב לשים לב, סתם קיצור של תקופת המשכנתא, שמוביל להחזר חודשי גבוה יותר, זו חוכמה מאוד קטנה.

כי לפי ההגיון הזה, כדאי לקחת את המשכנתא לחודש אחד בלבד.

במשכנתא הזו, קיצרתי תקופות, כך שההחזר החודשי ישמר.

ריביות טובות יותר:

- בפריים יש הבדל של 0.1%

- במשתנה הצמודה יש הפרש של 0.44% (זה המון!).

- בקבועה הלא צמודה יש הבדל של 0.55%. חלק מהסיבה שיש כזה הבדל גדול, היא שריבית קבועה (גם צמודה, וגם לא צמודה) מושפעת מאורך התקופה, ולכן קיצור תקופת ההלוואה שיפר את הריבית אפילו יותר מכישורי המשא ומתן הקשוחים שלי.

נו, ולמה זה הוביל?

המשכנתא המקורית היתה אמורה לעלות 1.367 מיליון ש"ח על פני תקופת המשכנתא.

המשכנתא החדשה אמורה לעלות 0.762 מיליון ש"ח על פני המשכנתא.

חסכון צפוי של 605,000 ש"ח.

לא רע ליום עבודה, לא? (לא באמת יום עבודה, זה לקח בערך שבוע)

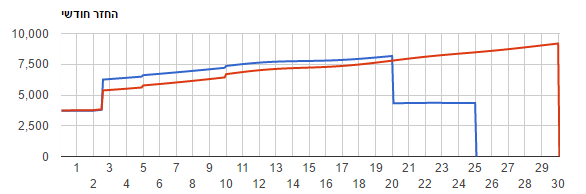

ככה זה נראה:

שימו לב לסעיפים החשובים – בשורה השניה כתובים תשלומי ריבית והצמדה, ושם ההבדל בין המחיר המצטבר בכל אחד מהתמהילים.

לחלופין, שימו לב לשורה השלישית מהסוף – כמה כסף מחזירים עבור כל שקל נלקח 0 ההבבדל שבין 66 אגורות לבין שקל ועשרים.

למעשה, ייצרתי עבור הלקוח משכנתא בחצי מחיר.

ככה נראה גרף התשלומים של שתי ההלוואות על פני כל תקופת המשכנתא

בתרשים רואים איפה באמת נמצא החסכון – בעובדה שבהחזר חודשי די דומה, מצליחים לחסוך הרבה מאוד שנים של משכנתא. כל השטח שנמצא בין הקו האדום (אדום זה רע, כן?) לבין הקו הכחול הוא החסכון העצום שנוצר ללקוח.

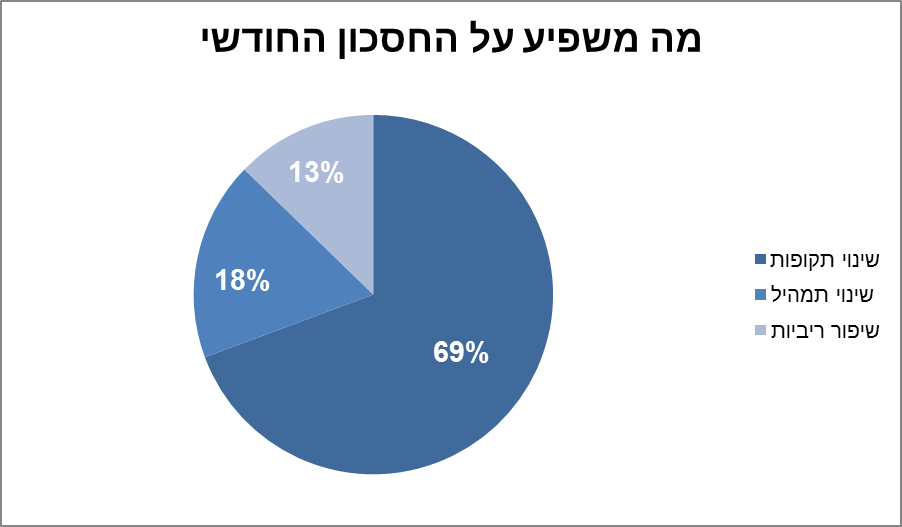

שאלת המשך, למתחכמים: מבין כל הדברים שעשית (שינוי תמהיל, קיצור תקופה, שינוי ריביות) מה עשה את ההבדל הכי משמעותי?

זו שאלה טובה, והאמת שקשה מאוד לענות עליה. קשה, כי הדברים הללו קשורים זה לזה, למשל קיצור התקופה, שמוביל לשיפור ריביות.

כדי לנסות לענות, אבנה שלושה תמהילים חדשים, אחד עם שינוי של המסלולים, אחד עם שינוי של התקופות ואחד עם שינוי של הריביות. נראה כמה כל אחד מהם חוסך בהשוואה לתמהיל המקורי, ונשווה בינהם.

חשוב לציין שלצורך כך אבנה תמהילים שלא באמת אפשר לקבל במשכנתא, אבל נבנה אותם לצורך הדיון.

בתרשים המצורף אני מראה את הפרופורציות של החסכון בכל אחד מהתמהילים.

התרשים הזה מעט מטעה, כי קיצור של התקופה, שלא מלווה בשיפור של ריביות ושיפור של התמהיל יוביל למשכנתא עם החזרים חודשיים מאוד גבוהים, שהלווים לא מעוניינים בהם. כלמר – אי אפשר באמת רק לקצר תקופות, ולחסוך ככה הרבה כסף, צריך במקביל גם לעשות את כל הפעולות האחרות (שבתורן מורידות את ההחזר, ואז אפשר לקצר תקופה ובזכות קיצור התקופה אפשר לשפר עוד את הריביות וחוזר חלילה).

לסיכום:

אפשר לחסוך כסף במשכנתא.

אפשר לחסוך הרבה כסף במשכנתא.

87% מהחסכון שחסכתי בתמהיל הזה הם בכלל לא במשא ומתן מול הבנק, אלא בבנייה נכונה וחכמה יותר של התמהיל, והאמת – זה משהו שרק בעל מקצוע יוכל לעשות.

[/fusion_builder_column][/fusion_builder_row][/fusion_builder_container]